3月年报季,在一众企业释放的信息中,不能不说,3月23日,国内首家互联网保险企业众安保险的财报,相当大程度上让市场颇为惊喜。

财报数据显示,2020年众安保险全年保费实现营收167.1亿元,同比增长14.2%,综合成本率为102.5%,同比下降10.8%;受益于综合成本率大幅改善,众安2020扭亏为盈,实现了上市以来的首次盈利,归母净利润达到5.5 亿元。在行业内率先实现了盈利,稳居互联网财险份额榜首的同时,跻身财险行业前十,位列第九。

从这份财报可以看出,众安保险正在按照自己的步伐实现有质量地增长,在一些关键数字背后,甚至能够看出它的大希望。

实际上,在数字化时代的洪流下,保险行业正在被技术改写。

过去几年,我国互联网保险发展呈现曲线波动,而新冠疫情加速了保险线上化的步伐。众安保险作为保险科技龙头企业,其盈利的拐点到来,也预示着数字化保险已进入收获期,创新业务正在迭代和升级。

正如一位保险行业大佬所言,互联网保险盛行的当下,一场沃尔玛和亚马逊的数字化角逐正在上演。

(一)升维竞争

1962年,沃尔玛在美国一个边陲小镇诞生,后来凭借先进的供应链技术,打开了大卖场“开到哪儿,火到哪儿”的黄金篇章,它迅速发展为全球连锁零售巨头,营收规模超千亿美金。彼时,亚马逊只是一家刚起步的网上书店。

然而,置身于20世纪90年代末的网络大潮,亚马逊并不止于做“地球上最大的书店”,从图书品类出发,它把业务拓展到了音乐、影片电子产品、玩具等领域,渐渐把自己打造成了全球最大的网络零售公司。

虽然,电子商务是亚马逊的发祥地,但也只是亚马逊未来疆域的一隅,科技才是其要描绘的星辰大海。

号称破坏之王的贝索斯从来不走寻常路,他把亚马逊重新定义为科技公司,围绕以用户为中心,通过发展云计算来反哺电商,同时,相继进军互联网金融、人工智能、VR等领域,随着板块布局的深入,亚马逊模式的“晕轮效应”出现。现在亚马逊已经是和苹果、谷歌、Facebook齐名的全球四大科技巨头之一。

站在零售的版图上,沃马尔和亚马逊走到了“对决”的十字路口。

凭借着50多年的发展经验,沃尔玛在供应链技术上进行了突破,持续不断地建设配套物流体系,因此,门店遍地开花,模式越做越重,是不可撼动的零售“陆军”部队。

而亚马逊却借助科技力,把自己打造成为零售的“空军”部队,用零售线上化来打破了物理的空间限制,连接了海量的商品和人群。

在云计算、大数据等科技手段的加码下,对零售的“人货场”进行重构,以最大程度的降低成本、库存、损耗,以提升效率,从而提高用户价值。当物流、支付等互联网数字新基建不断完善下,亚马逊模式让零售变得更加智能,便利、简易和快速,这对沃尔玛而言,亚马逊带来的是一种升维竞争。

面对“空军”的袭击,“陆军”部队在仓储、物流、人员等方面优势,却变成了的其零售数字化转型掣肘。显然,沃尔玛在线上的业务竞争不足。

在这个唯“技术”不破的时代,每一秒都会有创新发生,每一秒也会有旧的技术被取代。“亚马逊”模式的竞争一直都在。

例如,2014年,诺基亚手机更名为“微软Lumia”,一代移动先锋暗淡离场,取代其登场的是苹果、三星、华为、小米。

逆水行舟,不进则退。

相对而言,保险行业是一个历史悠久、运营保守且稳健的行业。而随着人工智能、大数据、云计算的发展成熟,技术正在深刻改变保险产品的销售模式、营销渠道,甚至直接参与到保险产品的设计、销售与服务中。

在保险数字化的洪流中,众安保险的崛起有如“亚马逊”模式之风。

(二)众安保险样本

从众安保险成立之初,它并没有将自己设限于“保险”,而是深入探索“保险”与“科技”的融合,试图跑出一条通过保险科技驱动用户价值提升的道路。

从这份刚出炉的财报的几个关键数字,可窥众安“保险+科技”的双引擎驱动的成绩。

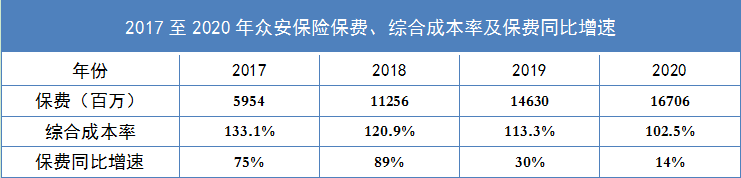

整体来看,众安保险的保费收入呈稳步上升趋势,从2017年的55.94亿元增长到2020年的167.1亿元,4年内保费平均同比增速保持在50%;另一方面,其综合成本率指标逐年下降,从2017年的133.1%下降至2020年的102.5%。

可见,上市以来,众安保险的运营得到进一步优化,因此,其数字保险版块也迎来了首次盈利,归属母公司的净利润达5.54亿元。

配图自制

配图自制

众安保险的业务版图来看,目前的高质量的增长主要聚焦在健康生态版图和数字生活版图。

2020年众安大健康生态版图保费收入为66亿元,与2019年同期增长37%,高于行业2倍的增速。另外,健康生态版图的保费相比去年同期增长25%至63亿元。

尤其是得益于疫情线化的助推,这两大板块业务发展相对强劲。可以预见的是,不同于以车险占大头的传统财险公司,这两大板块将是众安未来可持续增长的动力。

财报数据显示,众安健康险ARPU已经从2017年的240元上升到2020年450元,年复合增长率达23%,其自有平台的尊享系列ARPU甚至达到708元,超过非自有平台的2倍。可见,在过去几年,众安在提高用户粘性,提升用户价值方面是积极向上的。

为了讲好大健康生态的故事,众安还做了哪些努力?

首先,在产品创新上,众安健康险的拳头产品“尊享e生”,5年经历19次升级迭代,从标准体到慢病体、从少儿到老人、从个人到全家庭以覆盖更多人群。

其次,打造“医+药+保”的大健康生态闭环。

2020年,众安互联网医院正式营业,通过众安医管家,连接全国900家三甲医院超2000名专业医生,为用户提供一站式的“保险保障、健康管理和医疗服务”闭环。

要知道,众安刚开始从尊享e生打开的2000亿规模的中端医疗险格局,进而升级到2万亿规模的健康医疗险市场。如今的目标是近15万亿规模的大健康生态市场。

如今,阿里、腾讯等互联网大厂也都纷纷觊觎这块蛋糕,纷纷从互联网医药电商等角度切入。对于众安而言,其从保险这一切口进入,随着其在保险新基建,数字生态场景的不断构建,也会慢慢形成自己的竞争壁垒。

实际上,能够坐到牌桌上的人,往往都是用实力说话。从笔者看来,众安故事的本质内核是其独特的创新能力和互联网基因。

天风证券研报表示,看好众安在互联网保险赛道以及医疗险赛道的高成长性,健康险赛道的核心竞争优势显著。

7年磨一剑,众安保险通过科技赋能贯穿整个保险价值链,包括获客、产品、风控以及服务等方方面面,而这些能力是需要时间沉淀和验证。

据了解,为了打造保险科技竞争壁垒,众安保险在科技研发上持续不断地投入,截至目前,众安累计研发投入超过30亿元;工程师和技术人员占比47%。

值得注意的是,众安已经开始对外输出自己的保险科技能力。财报数据显示,2020年众安科技输出的收入达到3.7 亿元,同比增长 35.4%。

科技输出及海外业务则是众安的时间沉淀结果,这也是其未来增长要描绘的蓝图。

据了解,2020年,众安的保险产业客户有75家,客户次年复购率达75%。

一方面,它通过布局模块化的产品,比如,“X-man”精准营销模块和“可视化回溯系统”等,帮助保险公司在销售端迅速抓住机遇,同时众安也快速积累了用户规模。

另一方面,众安向国内外领先的保险公司输出数字化保险解决方案,为他们打造端到端的保险核心系统,比如,在国内和太平财的合作,在亚太市场与 AIA 的合作等。

目前,众安保险俨然是全球保险行业数字化转型的最佳合作伙伴,在合作名单上有,东南亚领先的O2O平台Grab、日本财产保险公司SOMPO、新加坡NTUC Income、印尼电子货币包平台OVO等。

日前,众安香港虚拟银行 ZA Bank运营一年用户数突破30万,累计转账达588亿港元,并以2分3秒的最快开户时间刷新香港银行业记录,为香港带去全新的科技金融体验。

同时,于去年5月开始营业的ZA Insure,目前保单量按月获得35%的增长,平均每位用户的投保额超过港币 180万,众安透过全数码化的用户体验逐渐改变用户对保险的认知。

由此可见,众安保险是一位不折不扣的保险科技的领跑者。

可以说,从成立之初,它试图跑通互联网保险模式,针对用户的需求和场景,一方面它进行产品和服务的创新,建立起了五大生态业务场景来链接需求端;另一方面,用科技加持保险行业变革,搭建保险数字化的“水电煤”,让供给端更加智能和科学。

“两条腿走路”,众安慢慢把自己的业务做大,做强。

在保险行业数字化转型的大趋势下,众安保险具有先发优势。

(三)“亚马逊”模式的符号学意义

“我们还会坚持有质量的增长。相比短期的增长和盈利,我们更看重公司未来5-10年的增长,将会继续投入在品牌和服务上,继续为用户创造价值,投入到研发上,用科技去赋能,真正做好有温度的保险,让保险更普惠。”在财报分析师会议上,众安保险CEO姜兴如是表示。

从中折射的是,众安保险的信心以及长期主义价值思考。亚马逊的成功,一定意义上也是长期主义价值的成功,以用户价值为立足点,通过科技驱动创新的成功。

众安保险从成立之初就定义自己是一家科技公司,它的战略是将科技与保险进行全流程深度融合,用科技赋能保险价值链,并在自己的保险业务中验证并迭代的科技能力,对外进行输出,助力行业参与者进行数字化转型。

实际上,不同险企因为其业务场景和业务人员侧重点不同,切换赛道需要耗费大量的财力和人力,而众安是首个将业务跑在云端的保险公司,目前,其无界山2.0系统具有每秒处理3.2亿的保单能力,效率提升的同时,成本跟着下降。

在众安的保险科技网络里,建构了这样一个循环体系,即以品牌、创新与服务来持续提升用户价值提升:围绕以用户为中心,通过科技驱动产品创新来链接更多的人群;通过打造品牌,来提升自营平台收入;加码服务,不断地增强用户的高频互动与体验。

据财报,2020年众安保险的自有平台的保费占比达到13%,加购率已经达到16.6%,APP月活增长2.63倍。快手抖音等短视频渠道用户数做到行业第一,今年春节期间,众安作为抖音春晚特约合作品牌,获得150亿次的曝光。

配图自制

如今,在保险数字化变革中,大致有这么三股势力:

第一类是,传统险企,如中国平安、太平洋保险等依托保险科技大刀阔斧地转型升级。

第二类是,专业互联网企业,在财险业务线上化政策的驱动下,专业互联网险企更是蓬勃发展,目前,众安保险、泰康在线、易安保险、安心保险作为四大专业互联网保险公司。不得不说,众安是其中的优等生。

第三类是,平台型保险中介。如轻松、水滴、蚂蚁相互宝等,具有较强的C端突破能力,尤其是在保险未能全面覆盖的下沉市场。

从上述三股势力可以判断,传统险企们更像“沃尔玛”,他们正在积极拥抱变化,纷纷整合科技资源,大力发展保险科技。

例如,中国人保在2016年就启动了保险科技战略转型,并合资成立科技子公司爱保科技,旨在利用人工智能等新技术对保险流程重塑与再造。中国人寿深入推进数字化转型,在客户体验数字化、运营管理数字化、商业模式数字化等方面夯实数字化基础平台。

需要补充的是,第三股实力虽然也带着互联网基因,但是,从模式来看,与重度依赖人际关系的传统保险不同,这类企业能够借助流量优势,推动整个保险链路数字化价值提升。换言之,其在产品创新和保险全链路创新上的贯穿不够,未来的价值点不算清晰。

毋庸置疑,面向未来,以保险科技驱动创新将成为保险业的“新常态”。但是,传统险企“陆军”式的数字化转型,将面临着诸多的痛点和困难。

“从保险公司现有人员理念和文化看,更多依赖于经验作业,但数字化转型是颠覆性的,将使得产品、行业、销售和客户、销售和服务边界模糊化,因此,思维方式和格局亟待突破。”正如BCG(波士顿咨询)保险专项中国区负责人胡莹坦言,保险公司数字化转型的最大难点来自组织和文化。

对于保险数字化变革的“沃尔玛”而言,“新旧”数字化转型的认知困境,技术思维跃迁需要突破。

在传统保险的“人货场”中,它需要依靠大量的代理人来连接供需,是一种典型的“三角”模式,而有了大数据、算法、人工智能在后端做支撑,原来的三角链路可以简化为“货找人”的二元路径,即通过线上化的创新产品来连接人。因此,链路的优化,降本增效自然水到渠成。

正如亚马逊一样,众安保险成立之初就切入了一个“高级”的互联网赛道,尤其是上市之后奔跑的速度越来越快。目前,“保险+科技”的双引擎模式的业务网络,以及保险数字化“水电煤”的布局日臻完善。同时,打出了大健康版图和数字生活版图两块长板,外加众安科技力有着足够大的发展空间,其未来可期。

当然,从整体的格局来看,众安保险的体量还不大,模式增长的步伐还在不断提升中,它要走的路还很长。不过,进入保险数字化变革的深水区,众安保险具有“亚马逊”模式的符号学意义。