来源/观点网

撰文/冯彩云

作为港股市场第一家上市的轻资产商业运营服务商,宝龙商业至今已走过了三年历程。三年中,其引以为傲的商管业务发展得如何,是否交出了令市场满意的答卷?

观点指数将以宝龙商业的商管业务为重点,剖析其目前的业务发展情况。

可以发现,上市以来,宝龙商业虽有过快速增长阶段,但近年来步伐逐渐放慢,表现平平,此外资本市场较为看重的第三方独立性也未有明显改变。

虽然毛利率和出租率近年来还算平稳,但与同行相比并未具备明显优势。面对市场上众多竞争对手,未来仍需寻求突破。

从收入结构来看,以固定费用+佣金制收取为主的商业运营及管理服务占比较大,且不断提升,这也意味着其未来受市场因素影响将较大。

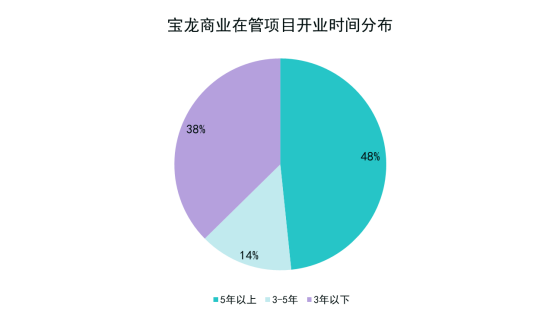

此外,鉴于宝龙商业在运营项目中开业不足3年和5年以上项目占比较大,未来新旧项目运营需要花费更多功夫。

整体而言,宝龙商业的商管业务各方面仍需提升,才能在商管舞台上继续跳舞。

轻资产与独立性的掣肘

作为以商管业务为主的轻资产输出企业,宝龙商业2022上半年商业运营服务收入约10.245亿元,同比增长8.7%,住宅物业管理服务收入约2.418亿元,同比增长5.9%。

从收入结构看,无论是收入占比或是增长幅度,商业运营服务显然都是宝龙商业最主要的业务。

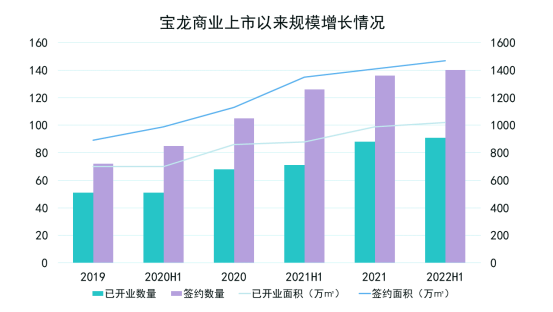

截至2022上半年,宝龙商业已开业零售商业项目91个,已开业建筑面积约1020万平方米,已签约零售商业物业140个,合约建筑面积约1470万平方米,具备一定的商管规模。

但比起规模,增长性是衡量商管企业未来发展潜力的更重要因素。

从数据来看,2020年至2021上半年期间,宝龙商业获得较多签约项目,但2021下半年以来新增签约呈现减少趋势。

数据来源:企业公告,观点指数整理

2022上半年,宝龙商业仅新增4个签约项目,总面积60万平方米。与此同时,同行华润万象生活同期新增11个项目,签约面积约118万平方米,珠海万达商管期内则新增8个项目。

对比之下,宝龙商业规模增长稍微逊色,商管企业看重的高增长性表现并不突出。观点指数认为,这与目前市场上商管竞争加剧,以及本身独特性和竞争力不足有关。

一方面,随着越来越多企业采取轻资产商业模式,市场上可供选择增加,对于宝龙商业而言,意味着获取优质商管项目的难度逐渐增大。

另一方面,对比强劲的竞争对手,如华润万象生活、珠海万达商管等,宝龙商业并未具备较强的独特竞争力。

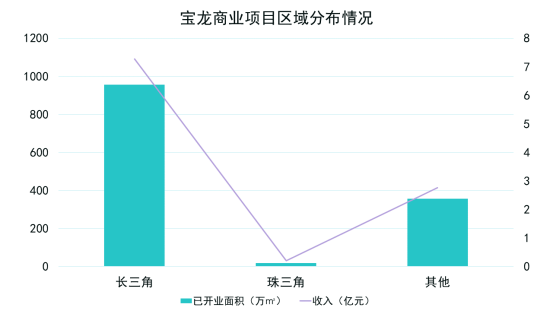

从项目区域分布来看,目前宝龙商业大部分项目和收入集中于长三角地区,这也是优势区域。2022上半年,长三角地区已开业项目面积达954万平方米,收入为7.27亿元,均占总开业面积和商业运营收入的7成左右。

数据来源:企业公告,观点指数整理

鉴于宝龙商业主要实行1+1+N战略,即主要布局长三角、大湾区和其他机会区域,预计该等区域分布结构将继续维持下去。

长三角经济发展、商业消费市场较为广阔,集中布局于此,项目的发展有一定保障。但与此同时,也存在集中布局带来的风险。

如2022年上半年上海等地疫情严重,对长三角商业发展无疑带来不利影响。反映在宝龙商业上,主要体现为开业项目和新增签约项目的减少。

据观点指数统计,宝龙商业2022年上半年仅开业了台州椒江宝龙城,下半年计划开业9个项目,但最终只实现了杭州科技城宝龙广场、厦门同安宝龙广场及厦门塘边宝龙广场3个项目开业,进展并不顺利。

其次,第三方独立性也是衡量商管公司发展质量的主要因素。

轻资产商管公司与重资产公司增长逻辑不同,发展初期,背靠母公司的商管企业能获取稳定项目来源,但随着后续发展,需要逐步摆脱对母公司的依赖。因为母公司能提供的资源有限,而且难以反映出企业的市场外拓能力。

因此,较强的第三方外拓能力,向市场谋增长,成为商管企业长久可持续发展的必备能力。

在起步期,宝龙商业依靠宝龙地产多年积累的商业资源,获得了不少商管项目。2019年末上市,在管面积就已经达到890万平方米,其中母公司贡献了绝大部分。

但需要注意到,虽然上市以来宝龙商业积极外拓独立第三方项目,但2021年底宝龙商业已开业的88个项目中,来自母公司宝龙地产的项目占比依然高达75%。

来源:企业公告,观点指数整理

此外,2022上半年的新签约项目中,来自母公司宝龙地产的项目也占比过半。可见,目前宝龙商业对宝龙地产依然有着较强的依赖。

不出彩的毛利率与出租率

虽然企业规模增长表现不够理想,但宝龙商业的毛利率维持较稳定水平。

从近两年数据看,基本保持在32%-36%,2022上半年最新毛利率为35.90%。

数据来源:企业公告,观点指数整理

虽然毛利率较为稳定,但同时也要看到,宝龙商业对比华润万象生活、珠海万达商管还有一定差距,后两者最新毛利率分别达到了50.3%和48.9%。

观点指数认为,毛利率较低与整体租金水平偏低有关联,也与项目布局城市、运营水平等息息相关。宝龙商业大部分项目分布在长三角,但以三四线城市居多,对毛利率有一定影响。

除租金水平外,毛利率还与商管输出模式有关。

宝龙商业大部分项目采取委托管理模式进行输出,这种模式下,宝龙商业全权接管业主的商用物业,有较高自主权,但需承担较高的运营及人力成本,盈利空间有一定限制。

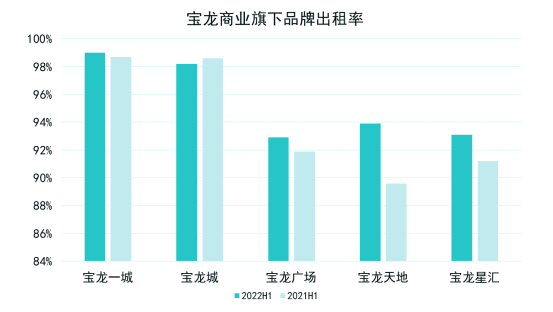

目前,宝龙商业旗下主要以宝龙一城、宝龙城、宝龙广场、宝龙天地及宝龙星汇五个品牌对外输出,产品线较为多元。其中,宝龙广场是主力产品线,宝龙商业旗下过半项目均采取该产品线进行输出。

数据来源:企业公告,观点指数整理

出租率方面,主力产品线的宝龙广场出租率相对较低,最新出租率为91.90%。与之相对,华润万达生活和珠海万达商管旗下购物中心项目的最新平均出租率分别为96.4%、98.8%。

对于商管公司而言,宝龙商业目前项目出租率并不算太高。

观点指数认为,虽然宝龙商业毛利率和出租率维持在相对稳定水平,但对比其他上市商管企业,并不具备较大优势。未来,在守住毛利率和出租率的基础上,还需要通过其他方式提升在商管市场上的竞争力。

据观点指数观察,宝龙商业计划推动数字化体系建设,达到降本增效的效果。其中,会员体系被视作重要的运营标准,截止到2022年中期,宝龙商业会员总数达到560万,较2021年底提升约31%,实现大幅增长,其次会员消费占比超17%。

会员消费意味着稳定的消费客群,除推动会员数量增长外,消费粘性的增加也至关重要。

未来,宝龙商业更多需要考虑的是如何将庞大的会员资源转化为消费动力。

商管收入受市场影响增大

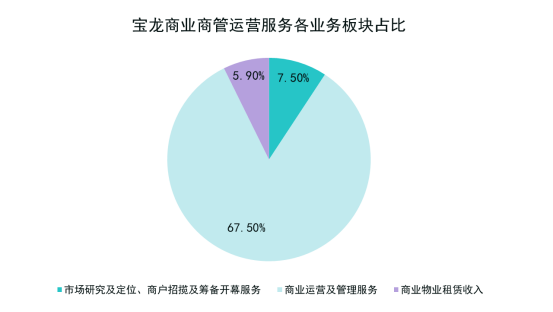

根据收费类型,宝龙商业对外输出的商业运营服务主要分为三部分,即市场研究及定位、商户招揽及筹备开幕服务、商业运营及管理服务和商业物业租赁收入。

其中收入占比最大的是商业运营及管理服务,该项业务2022上半年收入约8.54亿元,同比增加约21.4%,占总收入的67.5%。

数据来源:企业公告,观点指数整理

据观点指数了解,该部分服务主要包括零售商业物业管理服务、租户管理及收租服务和其他增值服务,主要采取固定+佣金制的收入方式。佣金制主要会参考市场费率及同区竞争对手费率进行定价,比例上升说明收入受市场影响性增大,此外还与项目运营情况高度关联。

而市场研究及定位、商户招揽及筹备开幕服务的收入约为0.95亿元,同比减少约30.3%,占总收入约7.5%。该部分业务采取固定费用收取方式,以项目的品牌、规模及地点,以及项目招商运营的复杂程度等因素收取固定费用,比例下降说明固定收入比例下降。

最后是商业物业租赁服务,该部分收入约0.75亿元,同比下跌约26.3%,占总收入约5.9%。主要是向业主租赁购物街单位及商场,并分租予租户,以向租户收取的租金收入为主,下滑说明分租状况并不理想。

总体来看,宝龙商业以商业运营及管理服务为主要收入来源,观点指数认为,该部分业务增长可以依靠新项目增加,但现有项目的运营提升更为重要,企业可以通过提升运营项目业绩获得更多运营费用。

具体落地上,需要对不同类型项目采取合适的运营策略。一般情况下,市场上主要将商业项目分为3年以内的培育期项目、3-5年的发展期项目,以及5年以上的成熟期项目。

数据来源:公开资料,观点指数整理

据观点指数统计,宝龙商业运营项目中,5年以上的项目和3年以下的项目较多,占比分别达到48%和38%。因此,商业运营不仅需要巩固培育期项目的发展,还需要对相对老旧的项目进行调整更新,才能维持整体项目的运营质量。

不足3年的项目,一般硬件设施上能满足消费者需求,但可能在固定消费客源上有所欠缺,尚未走向稳定成熟。比起招商调整,运营者可通过多元场景打造和创新营销方式,以及人性化的会员服务等,与消费者建立密切联系,吸引更多客源。

5年以上甚至更久的项目,由于运营时间较长,通常会有结构不合理、功能不齐全、消费者印象固化等缺点,难以吸引和留住消费者。这类项目需要通过升级改造提升整体硬件实力,再通过调整业态结构,重新定位等方式,增强项目竞争力,更好地适应市场变化。