■重点零售公司2012年年报及2013年一季报,业绩情况概括如下:

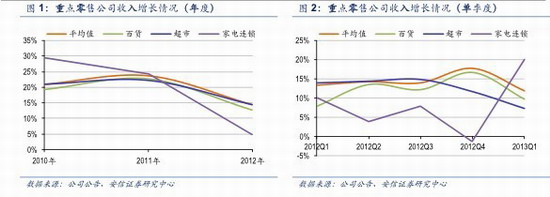

1) 2012年收入增速大幅放缓,且2013年一季度仍低位徘徊。其中2012年家电连锁收入增速下滑幅度最大,2013年一季度增速反弹,而百货和超市增速在10%左右;

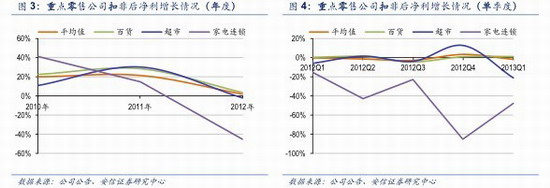

2) 在收入增长大幅放缓,以及人工和租金上涨对业绩的侵蚀下,2012年扣非后净利增速大幅放缓,2013年一季度扣非后净利负增长,其中百货2012年实现正增长,超市和家电连锁却有所下滑;

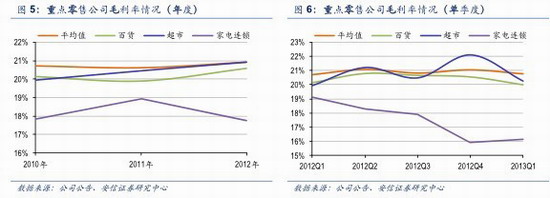

3) 平均毛利率略有提升,其中百货和超市提升,家电连锁却大幅下滑;

4) 费用率在收入增长放缓的背景下有所提升,其中百货、超市和家电连锁均有上升,家电连锁提升幅度最大;

5) 扣非后净利率略有下滑,其中百货和超市略有下滑,而家电连锁下滑幅度较大;

6) 付现期趋于提升;

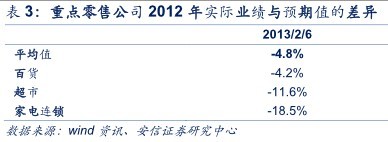

7) 业绩持续低于预期。

■总结及展望:零售行业自2011年四季度起销售增长大幅放缓,至今增长仍处低位徘徊,行业增速回暖的拐点未现。零售公司正积极进行调整,如百货公司积极向购物中心转型;超市公司在竞争加剧、费用上涨的背景下,必将行业整合;苏宁云商正处业务全面转型。

综上分析,我们判断2013年零售公司仍将延续低增长,预计重点零售公司收入增长10%左右,盈利增长继续分化,有正有负。其中,百货公司业绩仍有正增长,且存在区域性机会,如友阿股份、欧亚集团仍将保持较快的增长;超市公司的人工费用和租金压力较大,增长主要看永辉超市和步步高;家电连锁中的苏宁云商业绩仍将大幅下滑。

■投资建议:我们维持对行业同步大市-A 的投资评级,对2013年零售行业的投资逻辑,划分两条主线:1)自下而上寻找业绩增长确定的个股,如友阿股份、欧亚集团、王府井;2)具有收购价值的个股,如中百集团、大商股份、东百集团。

■风险提示:行业增速大幅放缓;人工费用和租金的上涨对业绩的侵蚀。

随着2012年年报和2013年一季报的披露完毕,我们总结了重点零售公司的业绩情况,概括如下:

1)2012 年收入增速大幅放缓,且2013年一季度仍低位徘徊。其中2012年家电连锁收入增速下滑幅度最大,2013年一季度增速反弹,而百货和超市增速在10%左右;

2)在收入增长大幅放缓,以及人工和租金的上涨对业绩的侵蚀下,2012年扣非后净利增速大幅放缓,2013年一季度扣非后净利负增长,其中百货2012年实现正增长,超市和家电连锁却有所下滑;

3)平均毛利率略有提升,其中百货和超市提升,家电连锁却大幅下滑;

4)费用率在收入增长放缓的背景下有所提升,其中百货、超市和家电连锁均有上升,家电连锁提升幅度最大;

5)扣非后净利率略有下滑,其中百货和超市略有下滑,而家电连锁下滑幅度较大;

6)付现期趋于提升;

7)业绩持续低于预期。

1. 成长方面:增速大幅放缓

重点零售公司2012年收入增速大幅放缓,且2013年一季度仍在低位徘徊。2012年,重点零售公司平均收入增速14.5%,较上年下滑9.2%;2013 年一季度平均增速在11.9%,较上年下滑1.5%。自2011年第四季度,零售行业受到宏观经济不景气、电子商务和购物中心兴起等冲击,行业销售增长从20%多下滑至10%左右。从目前行业数据及零售公司经营情况看,行业回暖动力尚不足。

分业态来看,2012年家电连锁收入增速下滑幅度最大,2013年一季度低基数下增速反弹;百货和超市收入增长仍在10%左右。

25家重点百货公司2012年收入平均增速为12.6%,较上年下降10.1%,2013 年一季度平均收入增速为9.7%,增速继续放缓。百货业态中地域分化较为明显,吉林欧亚集团、湖北鄂武商、湖南友阿股份在内生和外延的推动下收入增速仍有20%左右,而东部沿海等一些经济发达地区由于竞争激烈导致老店同店增速为负,且外延扩张受阻,收入增速为个位数甚至为负,如中兴商业、东百集团、徐家汇等。

8家重点超市公司2012年收入平均增速为14.5%,较上年下降7.7%,2013年一季度平均收入增速为7.2%,增速继续放缓。 超市公司中, 永辉超市凭借快速外延扩张2012年收入增速高达39.2%,受行业景气度影响和盈利增长压力下,2013 年一季度收入增长放缓至22.3%;步步高从超市公司向中小城市购物中心的成功转型 2012 年收入增速为18.6%,高于行业平均。而华联综超、人人乐、三江购物由于外延扩张的放缓及次新店培育期延长,收入增速只有个位数。

1家重点家电连锁公司即苏宁云商,2012年收入增速为4.8%,较上年大幅下降19.5%,2013年一季度由于低基数收入增长反弹至20.1%。苏宁云商作为家电连锁行业的龙头,2012 年受房地产行业调控和电子商务冲击的影响,可比门店收入增长为负,即使线上收入飞速增长,总收入增速也大幅下滑,2012 年四季度甚至出现负增长。公司积极加大对现有门店的调整或关闭,加强对电子商务的投资和运营。

2012年零售公司面临收入的大幅放缓,以及人工和租金成本对业绩的侵蚀,扣非后净利增速也大幅放缓。2012 年,重点零售公司扣非后净利增速为2.1%,较上年下降19.5%;

2013年一季度扣非后净利增速为-1.8%,与上年同期的-0.1%的增速,略有下滑。从各单季度来看,近五个季度除了2012年四季度由于节假日及店庆日较多,收入回暖带动了扣非后净利的正增长,其他四个季度均为负增长,可见在行业不景气的背景下零售公司经营业绩面临较大压力。

分业态来看,百货行业 2012 年全年仍实现扣非后净利的正增长,超市和家电连锁扣非后净利润均有所下滑。

重点百货公司2012年平均扣非后净利增长为3.1%,同比下降25.3%;2013 年一季度平均扣非后净利增长为1.2%,同比略有提高0.8%。由于零售公司净利主要受收入的带动, 所以百货公司净利增速同样出现了地域的分化,2012年湖南的友阿股份35.2%的扣非后净利增速表现靓丽,吉林的欧亚集团(28.7%)和湖北的鄂武商(20.4%)同样大幅高于行业平均水平,而广东的广百和广友、上海的徐家汇、江苏的文峰集团均出现扣非后净利的负增长。

重点超市公司2012 年平均扣非后净利增长为-1.8%,同比下降32.1%;2013 年一季度平均扣非后净利增长为-21.1%,行业整体业绩持续恶化。其中,永辉超市由于在2011年和2012年上半年加快了新区的扩张步伐,使得2012年上半年业绩出现下滑,由于及时的战略调整,使得近三个季度业绩增速逐季提升,2013年一季度同时由于低基数因素扣非后净利增速高达为127.7%;另外步步高的成功转型也使得2012年扣非后净利增速保持在31.7%的高水平;其他超市公司由于收入增速的下滑,及人工和租金成本的上升,扣非后业绩均出现较大幅度的下滑。

重点家电连锁公司苏宁云商2012年扣非后净利增长为-45.6%,同比下降60.4%;2013年一季度扣非后净利增长为-48.2%,同比下降32.4%。苏宁云商除了受到收入增速下滑、人工和租金成本上升的影响外,受电商冲击影响非常大。一方面公司积极发展电商业务,大量投入抬升期间费用;另一反面线上的低价迫使线下毛利率承压。

2. 盈利能力:略有下滑

重点零售公司平均毛利率略有提升。2012 年,重点零售公司平均毛利率为20.8%,较上年提高0.3%;2013 年一季度平均毛利率为20.7%,较上年同期提高 0.1%。在行业景气度下滑的背景下,零售公司加强供应商管理、业务调整等,毛利率略有提升,可见零售公司的溢价能力没有下降。总体而言,近年来零售行业毛利率基本维持在20%左右,无太大波动。

分业态来看,2012 年百货和超市行业毛利率有所提升,家电连锁毛利率大幅下滑。

重点百货公司2012年毛利率为20.6%,同比提升0.7%;2013年一季度毛利率为20.0%,同比下滑0.1%。受电子商务低价的冲击,百货公司加强客户体验度,并采取租赁形式引进餐饮、娱乐等项目使得毛利率结构性提升,而商业零售的毛利率在竞争加剧的背景下略有下滑。

重点超市公司2012年毛利率为20.9%,同比提升0.5%;2013年一季度毛利率为20.3%,同比提升0.4%。重点超市公司毛利率的趋势性提升,主要由于以自营为主的经营模式,随着网点布局的完善和规模优势的建立,使得对上游议价能力的不断提高。

重点家电连锁公司苏宁云商2012年毛利率为17.8%,同比下滑1.1%;2013年一季度毛利率为16.2%,同比下滑2.9%。苏宁云商毛利率的下滑一方面是由于在 2012年“电商大战”不断的背景下公司加大了促销折扣的频率和力度;另一方面是由于低毛利率的电子商务和消费类电子产品占收入比重的提高。

重点零售公司期间费用率在收入增长放缓的背景下有所提升。2012 年,重点零售公司平均期间费用率为13.6%,同比提高0.5%;2013 年一季度期间费用率为 12.3%,同比下降0.1%。费用率的提升主要是由于收入增速放缓,而人工和租金等成本却快速增长。

分业态来看,百货、超市和家电连锁的期间费用率均有上升,其中家电连锁最大。

重点百货公司 2012年平均期间费用率为13.5%,同比提高0.6%;2013 年一季度期间费用率为12.3%,同比下滑0.3%。重点百货公司以区域公司为主,一般门店数在10个左右,除人工、租金、折旧和水电四大费用,其他费用可控性较强。2013 年一季度期间费用率有所下滑,主要得益于其他费用率的下降。

重点超市公司2012年平均期间费用率为17.7%,同比提高0.9%;2013 年一季度期间费用率为16.4%,同比提高0.6%。国内超市公司由于后台建设欠缺,以简单开店的粗放式增长为主,在收入放缓背景下,人工和租金对业绩侵蚀较为严重。即便是对物流的较大投入,前期费用率仍会上升。如永辉超市 2012 年两大物流投入使用,而且还有多处物流在建,在多区域快速开店下,区域规模仍相对有限,因此费用率的上升不可避免。

重点家电连锁公司苏宁云商2012年平均期间费用率14.2%,同比提高2.4%;2013年一季度期间费用率为13.5%,同比提高0.2%。苏宁云商期间费用率的大幅上升除了以上行业因素外,还有电商冲击下导致的广告促销费、物流费用等增加。

2012 年重点零售公司扣非后净利率略有下滑。2012 年,重点零售公司扣除非经常性损益后的净利率为2.9%,同比下降了0.3%;2013 年一季度扣除非经常性损益后净利率为3.4%,去上年同期持平。总体而言,零售行业净利率基本保持稳定。分业态来看,百货和超市的扣非后净利率略有下滑,而家电连锁下滑幅度较大。

3. 付现期:趋于提升

2012年重点零售公司的付现期略有提升,2012年应付账款周转天数为68天,同比提高4天。其中百货、超市行业略有提升,家电连锁在较高水平上仍大幅提高。家电连锁公司苏宁云商2012年应付账款周转天数为144天,同比提高23天。苏宁云商的应付账款周转天数远高于行业整体平均水平主要由于其全国范围内的连锁渠道及规模优势的建立。

相对而言,百货和超市至今未出现全国连锁布局完成的零售公司,应付账款周转天数仍维持在2个月左右。

4. 业绩持续低于预期

市场继续对重点零售公司业绩预测进行下调,至业绩披露仍有一半公司业绩低于市场一致预期。据wind统计,相较2011年底,2012年底重点零售公司的业绩预测平均下调了24.1%,而且处持续下调中。在对业绩持续下调的背景下,重点零售公司2012年实际净利比2013年2月6日(开始公布2012年年报)预期下的业绩仍低4.8%。其中,实际业绩大幅低于2013年2月6日市场预期的有人人乐(-68.75%)、南京中商(-67.27%)和东百集团(-58.79%)等;高于市场预期的有银座股份(20.11%)和南京新百(10.03%)等。

5. 总结及展望

零售行业自 2011 年四季度起销售增长大幅放缓,至今增长仍处低位徘徊。导致行业增速放缓的原因主要有宏观经济增速的放缓、电子商务的高速发展及商业物业大量供给对现有门店的分流。由于以上因素仍然存在,尚不能判断行业增速回暖的拐点。但零售公司面临行业的“寒冬”都在积极进行调整。

百货公司积极向购物中心转型。2012 年,重点零售公司业绩仍然存在区域性分化,中西部及东北地区由于产业转移、人口回流及市场竞争尚不激烈,仍能实现 20%左右的收入和净利增长;但东部沿海等经济发达地区的百货公司一些主力门店的同店增速甚至出现负增长,部分公司业绩也有所下滑。面对电子商务和购物中心的分流,百货公司开始拓展购物中心门店或对原有门店进行购物中心化增加餐饮、娱乐等项目增加消费者购物体验。如全国性百货公司王府井、天虹商场第一家购物中心门店分别在2011年和2013年开出,还分别拥有多个自建的购物中心储备项目;其他区域性百货公司如鄂武商、友阿股份、合肥百货、南京中商等在渠道下沉等项目中均以购物中心项目为主。同时,百货公司也开始进军电子商务,如王府井、天虹商场、欧亚集团等的电商平台均已上线,但目前仍是试探性发展。

超市公司在竞争加剧、费用上涨的背景下,必将行业整合。不管全国性超市公司,还是区域性超市公司,由于竞争加剧、人工费用和租金的上涨,盈利下滑是普遍现象。而且一些定位全国扩张的超市由于市场竞争加剧、 管理上的欠缺, 已败下阵来,如华联综超、人人乐;而区域超市龙头虽然在区域规模上占有优势,但外延扩张空间有限、且对费用管控能力较弱,在收入放缓背景下业绩下降,如中百集团、新华都。业绩表现亮眼的有永辉超市和步步高,前者凭借生鲜经营优势进行多区域快速扩张,虽然 2012 年业绩增长只有个位数,但 2013 年一季度增长却达 100%多;后者通过多业态组合转型中小城市购物中心,取得业绩的较快增长。总体来看,超市行业的竞争加剧,势必引来行业整合,强者将在行业整合中脱颖而出。

苏宁云商正处业务全面转型。面对纯电商对家电市场的冲击,苏宁云商是实体零售企业中全面发力电商商务,同时推进线上线下同价的渠道商。2013 年,公司将同时推进线下门店的调整、经营品类的拓展、线上线下同价的推进及物流体系的搭建。在全面业务转型期,苏宁云商2013年业绩仍然面临较大的压力。

综上分析,我们判断2013年零售公司仍将延续低增长,预计重点零售公司收入增长10%左右,盈利增长继续分化,有正有负。其中,百货公司业绩仍有正增长,而且存在区域性机会,如友阿股份、欧亚集团仍将保持较快的增长;超市公司的人工费用和租金压力较大,增长主要看永辉超市和步步高;家电连锁中的苏宁云商业绩仍将大幅下滑。

6. 投资建议

我们维持对行业同步大市-A 的投资评级, 对2013年零售行业的投资逻辑, 划分两条主线:1)自下而上寻找业绩增长确定的个股,如友阿股份、欧亚集团、王府井;2)具有收购价值的个股,如中百集团、大商股份、东百集团。

(安信证券 张静 王园园)