超市最早产生于1930年代的美国纽约。当时,美国正处在经济大危机时期,一个名叫迈克尔•库仑的美国人根据他几十年食品经营经验精确设计了低价策略,并首创商品品种别定价方法。他的超级市场平均毛利率只有9%,这远远低于当时美国一般商店25-%40%的毛利率。为了保证售价的低廉,超市须做到进货价格的低廉,只有大量进货才能压低进价,迈克尔•库仑就以连锁的方式开设分号,建立起保证大量进货的销售系统。他甚至首创了自助式销售方式,采取一次性集中结算。在第二次世界大战后,特别是50、60年代,超市在世界范围内得到迅速拓展。

1990年代末,超市传入中国,它迅速地打败了百货、街头小店,成为中国零售业态中的一个主流。当万达与沃尔玛结盟时,超市又迅速成为购物中心的标配。在很长一段时间,超市也的确能够给购物中心带来人流。一个未经证实的数据是,在万达开设的购物中心中,沃尔玛至少能每天给其带来3万的人流量。也正因此,超市的数量急剧增长。据预测,到2018年中国分别可以容纳4801个超市卖场,超市卖场面积分别为4801万平方米。

但现在,转折点似乎又出现了。近年来,见诸报端的消息常常是超大型的卖场被频频关店,超市正在往购物中心化与社区超市方向发展。事实的确如此吗?

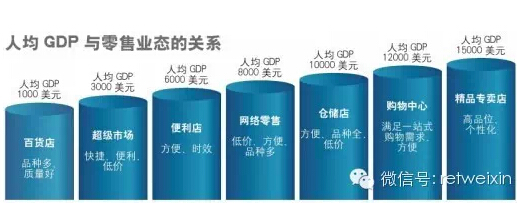

RET睿意中国商业地产研究中心总经理陈曦认为,人均GDP水平与新型业态的出现之间存在着必然的联系。以西方零售业的发展历程来看,陈曦指出,当人均GDP达到1000美元的时候,百货店会盛行;但当人均GDP超过3000美元时,超级市场开始高速发展;当人均GDP进一步超过6000美元甚至突破8000美元时,便利店和网络零售反而会超越超级市场成为主流。按照国际货币基金组织公布的数据,2013年中国人均GDP达到6767美元,从各省市数据来看,北京、上海、深圳、广州等发达地区人均GDP早已超过1万美元,对应的各种零售创新业态也发展得较为成熟。

这对中国超市的发展必然是一个挑战。换言之,当一个开发商开发出一个大型购物中心的时候,他是否还应该为超市预留足够的商业面积?开发商到底应该将重心放在哪类超市上?如果将超市以6000平方米作为节点来考察,你会发现,不同规模的超市其业绩表现也有很大的差别;如果将小于6000平方米的超市进一步细分为500-999平方米、1000-2999平方米和3000平方米及以上,你又会发现,不同规模的超市在平效、人效和销售业绩上都有一些有趣的变化。

今天睿教授将为大家梳理梳理。

让我们先看看德勤调研的83家超市样本的经营情况。2013年超市及大型超市平均销售额为105.5亿元,年销售增长率保持在6.0%,低于所有样本企业9.8%的平均增幅。门店数量增长3.8%,而营业面积增长8.1%,说明平均单店面积有所上升。同时员工数量仅增长了3.8%,表明企业在人工费用高企的情况下,尽量减少员工数量以求削减运营成本。在后面的门店分析中也将看到,超市和大型超市样本店铺的平均平效和人效都较去年有所提高。

人工费用仍然是超市和大型超市的第一大费用,其次为房租和水电。就增幅来看,这三项费用的涨幅均较去年大幅回落,反映企业在费用高企的情况下,缩减开支,向精细化管理转变。

网络零售业务

在超市和大型超市样本企业中,57%的企业开展了网络零售业务。平均年网络销售额为2464万元,占总销售额的0.2%,低于其他业态水平,可见网上零售还未给企业销售带来足够的贡献。

自有品牌

在超市和大型超市样本企业中,78%企业经营自有品牌,自有品牌的销售额占总销售额的5.4%。

如果将超市以6000平方米为节点进一步拆分考察,睿教授发现,不同规模的超市其经营状况也有很大的区别。

2013年大型超市样本店铺的平效和人效都有所提升,特别是人效,较去年增长了6.6%,显示各门店在人工效率上有了很大提高。单品销售额持续下降,是由于销售总额几乎不变而单品数量增加,这也揭示出商品间竞争更加激烈。

2013年日均客单价为人民币82.1元,与2012年(81.4元)相比没有明显变化。相比之下,2011和2012两年日均客单价增幅均为13.0%以上,远高于2013年的增幅。网络销售以及专业店等其他销售渠道的销售分流可能导致了客单价增长乏力。

由于大型超市门店营业面积跨度仍然较大,下面将按营业面积进一步细分为三类以增加可比性,分别为6000-9999平方米、10000-14999平方米和15000平方米及以上。

从表4.3可以看到,虽然大型超市总体销售额与去年持平,但不同面积的店铺表现不尽相同,其中面积在10000以上的两组样本店铺销售额均有所增长,而小面积门店(6000-9999平米)的销售额则出现下滑,同比下降3.6%。另外,经营面积相对较小的超市的员工数量减幅更大,经营单品增长幅度更小,说明在市场不利的情况下,大型超市中面积相对较小的店铺受到冲击更大。

中等营业面积和大面积门店的单品销售额均较去年下滑,其中大面积门店的下滑幅度最大,比去年降低6.8%。就三组超市2013年的单品销售额比较,大面积门店的单品销售额最高,而小面积门店最低。

与去年比较,大面积门店的日均客单价有所下降而中等面积的门店上升了4.5%。小面积门店日均客单价没有明显变化。

大面积门店的毛利率水平最高,增幅也最大。相比之下,小面积门店的毛利率水平最低,而中等面积门店的增幅最小。

超市经营情况(6000平米以下)

门店平均规模

2013年样本超市店铺销售额增长2.6%,增幅高于大型超市。与大型超市相似,店铺营业面积没有明显变化,但正式员工数量有所下降,平均每店减少三人。销售额增幅高于营业面积和员工数量增幅,说明企业经营效率较去年有所提高。经营单品数量比去年增加1003种,与大型超市增量相近。

门店经营效率

由于销售额较去年有所增长,2013年平效由降转为略增。人效两年连续增长,显示店铺在人工效率上持续提升。单品销售额比去年有所增长,增幅1.4%。

门店日均客单价

2013年日均客单价为人民币49.3元,比2012年提高7.6%,保持了与前两年相似的增幅。

门店费用情况

超市样本店铺的房租、员工工资和水电费用均较去年有所上升,这三项费用的总和占销售收入比率因此比去年增加了0.1个百分点(增幅3.0%)。涨幅最大的是员工工资为7.3%,考虑到员工数量平均下降了4%,可见人工费用增长主要是由于员工工资的上浮。就费用结构而言,由于员工费用的大幅上升,其在三项费用中的比率上升了近1个百分点。房租和水电费用占比都略有下降。

门店毛利率

超市平均毛利率水平为14.6%,略低于2012年的14.7%。店铺毛利率差别较大,最低为7.1%,最高为30%。

如果以样本店铺平均销售额来计算,毛利率最高和最低的门店的毛利额相差1763万元。所有业态样本店铺的平均毛利率为16%,高于超市水平。

物流配送与周转情况

样本店的统一配送率平均为60%,略高于2012年。库存周转平均为28天,比2012年增加1天。

不同面积的超市对比

为了增加可比性,门店样本按营业面积细分为三类:500-999平方米、1000-2999平方米和3000平方米及以上。

整体来看,三组超市的销售额都有不同幅度增长,但营业面积没有明显变化,且员工数量均有下降,显示各组在平效和人效方面都有提高。其中销售额增速最大的是营业面积为500-999平米的店铺,这组样本位于四线城市的住宅区,其地域优势有可能促进了销售额的增长。

与上述销售额、营业面积和员工数量的数据相符,三组样本门店在平效和人效方面都有不同幅度的提高。营业面积为1000-2999的平效最高,而面积在3000平米以上的店铺人效和单品销售额最高。

如图所示,在三组样本门店中,大面积店铺(≥3000平米)日均客单价最高,其次是营业面积为1000-2999,最后为小面积超市,日均客单价较2012年均有所增长。

面积为1000-2999平米的店铺的毛利率水平最高,而面积在500-999平米的店铺增幅最大。相比之下,面积在3000平米以上的店铺毛利率水平最低,且较去年有微幅下降。

(来源:RET睿意德)