随着全国知名商业地产集团2015年年报披露潮的告一段落,一些集团商场租金收益、未来规划等不为人知的秘密也被曝光。究竟,在2015年全国社会消费品零售总额同比增速呈现缓慢回升、区域经济发展从规模扩张转向质量提升、商业地产投资回归理性、开发商渐趋谨慎抱团拿地分散风险的局势下,各大集团旗下购物中心、商业项目的生存状况如何?

从2015年营业额来看,据搜铺网统计数据显示,在2015年,全国商业项目中只有近190家业绩超过15亿元。其中,全年销售业绩超过18亿元的购物中心项目约有78家。排名榜首的是南京德基广场1-2期,2015年总业绩70.2亿元;第二名深圳万象城1-2期,2015年总业绩62亿元;第三名广州正佳广场(含友谊百货),2015年总业绩60亿元......

而从购物中心核心利润来源——租金数据来看,据搜铺网统计,截至2015年12月31日,全国商业项目中只有不到十家2015年租金收入超过了十亿元,且以香港项目占绝大多数。其中,全球最具效益的商场之一——香港海港城购物中心的租金收入上升5%至港币59.49亿元,出租率维持在将近100%的水平;内地桂冠则被上海港汇恒隆广场摘得,其2015年租金收入(剔除办公楼)按最新汇率换算后为人民币10.05亿元。

一、各大知名集团旗下购物中心租金统计分析

TIPS:表格及下文中所列“每平方米平均租金”=2015年租金/商场建面/365天,但由于本表中没有考虑空置及免租因素,故事实上每平方米实际出租面积的平均租金将比本表中数值要大。

1、香港零售疲弱 多项目租金表现仍强于内地

从区域来看,虽然2015年香港零售业表现疲弱,但香港商业项目的每平方米平均租金仍普遍高于内地商业项目。诸如在2015年,九龙仓旗下香港海港城购物中心、香港时代广场、香港荷里活广场,和黄长实旗下尖沙咀1881 Heritage,新鸿基旗下香港屯门VCITY等项目的每平方米平均租金就均超过20元/天/m2,最高者甚至达到159.8元/天/m2。远远超过内地商业项目典范——北京西单大悦城、北京朝阳大悦城、广州天河城、深圳万象城、重庆北城天街等。

2、多个典型商业项目分析

从单个项目租金来看,全球最具效益的商场之一——香港海港城购物中心的租金收入上升5%至港币59.49亿元,出租率维持在将近100%的水平,在香港购物中心中依旧名列前茅。究其原因,大概是海港城作为香港知名地标式商场,占据尖沙咀“黄金一方哩”优势地段,云集了众多全球知名品牌,形成了集聚效应,且项目自身致力于租户组合优化,经常引进朝气蓬勃的生活时尚品牌、举办别出心裁的推广活动,为顾客带来源源不断的惊喜和新鲜感,因而备受零售商亲睐。

而内地租金冠军——上海港汇恒隆广场,其2015年租金收入(剔除办公楼)增加3%至11.96亿港币,同一集团位于上海南京西路的恒隆广场的租金收入则增加9%至8.85亿港币。而这也是恒隆集团在内地最为赚钱的两个项目,贡献了超过六成的内地收入。其他包括济南恒隆广场、天津恒隆广场、无锡恒隆广场、沈阳市府恒隆广场、沈阳皇城恒隆广场、大连恒隆广场六座购物商场的租金收入共为12.06亿港币。

TIPS:上海港汇恒隆广场在2015年取得佳绩后,资产优化计划将于2016年底开展。商场计划引入多个特色餐饮品牌,致力提升项目以满足市场需求。同时,商场还支持租户进行提升工程,当中已落实装修或在计划中的品牌包括马克? 雅可布(Marc Jacobs)、蔻依(Chloé)、登喜路(Dunhill)、雨果博斯(Hugo Boss)、蔻驰(Coach)、迈克高仕(Michael Kors)及特斯拉汽车(Tesla)。这或将在一定程度上影响该商场2016年销售额及租金收入。

此外,最让人惊讶的当属和黄长实旗下位于香港尖沙咀的1881 Heritage项目。虽然该项目2015年租金收入按照最新汇率折算后仅有7亿元人民币,却由于项目的建筑面积之小(仅有1.2万平方米,2层),而创造出了159.8元/天的每平方米平均租金,力压香港海港城购物中心。究其原因,或因为这是香港第一个由私人企业参与发展的古迹活化再用项目,吸引了诸多精品酒店、高档餐厅酒吧、奢侈品牌旗舰店聚集,而这些品牌几乎都有着较高的租金承受能力。

3、多个典型商业项目类型分析

从项目所属类型来看,很明显,位于北上广深、香港等一线城市核心商圈的香港海港城、香港时代广场、上海恒隆广场、上海港汇恒隆广场等都会型购物中心的每平米租金收入要远远高于占据二线城市核心商圈的成都IFS购物中心、杭州万象城。

部分典型核心商圈都会型购物中心租金比对↓

而对于拥有相同(或相近)建筑体量的商业项目而言,香港荷里活广场、黄埔新天地两大项目的租金表现要优于内地项目。

部分典型区域型购物中心租金比对↓

至于街区型购物中心的租金表现,则以汇聚众多知名奢侈品牌旗舰店的香港尖沙咀1881 Heritage领先,位于一线城市的上海新天地(南里北里)、上海新天地时尚次之,位于二三线城市的武汉天地、重庆天地、佛山岭南天地等项目紧随其后。

部分典型街区型购物中心租金比对↓

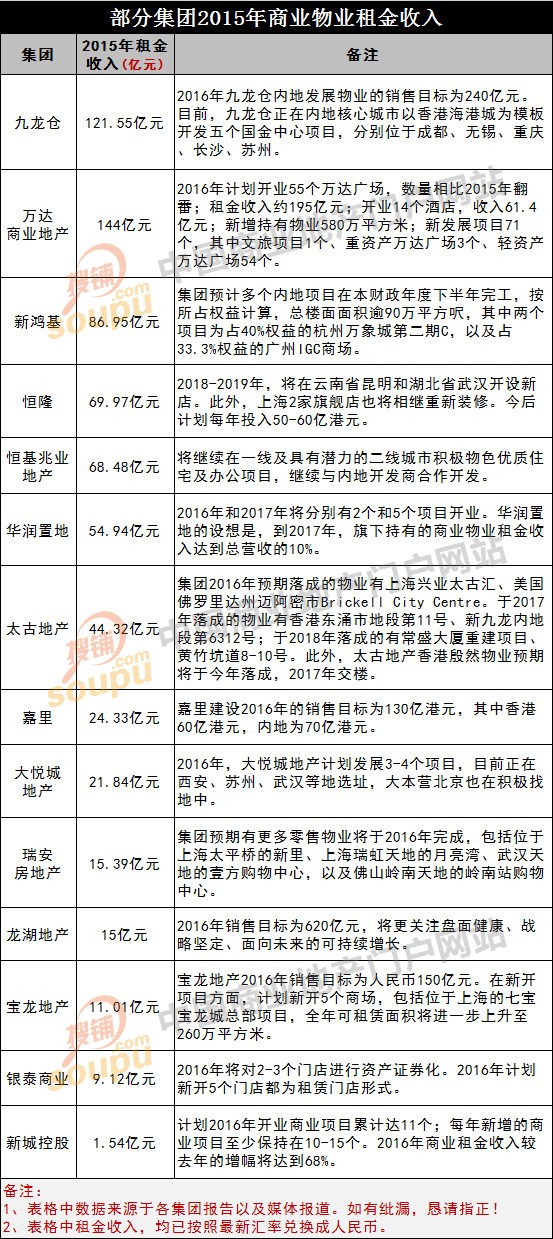

二、各大集团商业物业总租金比较分析

1、恒隆旗下高端商场低迷

从各大集团来看,2015年恒隆集团整体物业租赁的租金收入上升7%至港币83.3亿元。其中,内地物业组合的租金收入增长6%,主要受惠于自2014年第三季起相继开业的多项物业的租金收入贡献。而内地物业组合占集团物业租赁的租金收入及营业溢利的百分比,分别为56%及49%。香港物业组合的租金收入录得8%的稳健增长。

另有相关数据显示,恒隆代表的传统奢侈MALL在二三线城市的发展并不理想,已遇发展瓶颈。其中,地段是一大因素。同一个城市,上海恒隆的租金要比港汇高2.42倍,沈阳市府恒隆的租金比皇城恒隆高1.79倍;另一个原因大概要归咎于众多国际高端品牌暂缓扩张计划,由于许多高端品牌在内地二线城市均面对困难的经营环境,出现销售额下跌的情况,部分甚至撤出市场。这直接影响了沈阳市府恒隆广场和无锡恒隆广场的出租率,分别下跌至87%及72%。

至于未来计划,恒隆将进一步瞄准中国内地市场。该公司经营负责人、董事长陈启宗表示,在2018-2019年,将在云南省昆明和湖北省武汉开设新店。此外,上海2家旗舰店也将相继重新装修。今后计划每年投入50-60亿港元。

2、九龙仓对2016不悲观 有能力维持增长

九龙仓集团2015年香港投资物业收入增加7%至港币121.65亿元,营业盈利增加6%至港币105.16亿元。内地投资物业收入上升16%,达港币23.05亿元,营业盈利则上升25%,达港币12.43亿元。其中,香港海港城商场部分的收入上升5%至港币59.49亿元,出租率维持于几近100%的水平。成都国际金融中心商场的收入上升25%,达人民币6.05亿元,商场的出租率几达100%。

2016年,九龙仓内地发展物业的销售目标为240亿元。目前,九龙仓正在内地核心城市以香港海港城为模板开发五个国金中心项目,分别位于成都、无锡、重庆、长沙、苏州。其中,长沙国金中心设有占地23万平方米的大型购物商场,目前,超过75%的总零售面积正招租或处于洽商租约的阶段,第三间尼依格罗酒店将会在长沙国金中心开幕。重庆国金中心设有一个面积10.2万平方米的商场,目前超过85%的面积正向租户招租,整个项目预期于2016年全部竣工,商场计划于2017年年初开幕。苏州国际金融中心计划于2017年竣工。长沙时代·奥特莱斯预计于2016年竣工。

3、大悦城地产投资物业租金多维增长

大悦城地产2015年投资物业租金收入为21.84亿元,其中7个运营大悦城零售租金收入为17.31亿元,同比增长14%。抛除2015年底开业的成都大悦城与上海大悦城二期,在6个已开业大悦城项目中,西单大悦城仍然是租金收益最高的项目,租金收入为6.26亿元,平均租金为1072元/月/平方米。

2016年,大悦城地产计划发展3-4个项目,目前正在西安、苏州、武汉等地选址,大本营北京也在积极找地中。这与过去九年7座大悦城的拓展速度相比明显提速。

4、万达商业进入最大调整之年

万达商业地产2015年租赁收入144亿元,完成年计划的101.1%,同比增长30.7%;租金利润占万达商业利润比重预计超过35%。

2016年,万达商业计划收入约1300亿元,虽然收入目标下调,但净利目标将保持两位数增长;房地产合同收入约1000亿元;竣工入伙收入约1100亿元;开业55个万达广场,数量相比2015年翻番;租金收入约195亿元;开业14个酒店,收入61.4亿元;新增持有物业580万平方米;新发展项目71个,其中文旅项目1个、重资产万达广场3个、轻资产万达广场54个。

5、华润置地多盘全域布局 多产品组合发力

华润置地2015年全年投资物业实现租金收入65.4亿港元,与2014年27个已投入运营持有投资物业租金收入54.36亿港元相比,同比上升20.3%。据其年报显示,2015年华润新开业的购物中心有青岛万象城、赣州万象城、合肥万象城、淄博万象汇、沈阳铁西万象汇以及长沙万象汇等六个购物中心,开幕日店铺开业率平均为87.9%。

未来三至五年内,公司重心仍在发展商业物业。总裁唐勇曾表态,2017年和2018年,华润置地将迎来商业项目开业的高峰期。持有型物业将是华润置地抵抗行业风险的重要资产,到2017年,华润置地的商业地产单独剥离的估值相当于一家市值1000亿元的上市公司。

6、龙湖地产租金强劲增长

截至2015年12月31日,龙湖成功实现西部、华北、华东三大板块布局,旗下已开业商场面积达150万平方米,整体出租率达到95.9%。租金总额达15.0亿元,扣除营业税后的租金收入达14.2亿元,较上年上升61.5%。其中,天街、星悦荟、家悦荟租金占比分别为85.5%、12.2%和2.3%,租金收入的增长率分别为66.2%、47.2%和3.9%。

2016年,龙湖地产的销售目标为620亿元,将更关注盘面健康、战略坚定、面向未来的可持续增长。

7、恒基兆业地产香港、内地租金同增

2015年,恒地香港地区应占租金总收入为64.04亿港元,较上年增加7%。内地业务应占租金总收入增长18%至17.48亿港元。李兆基表示,尽管面对经济增速下滑的压力,内地经济增长预期仍有6.5%,并不算差。

未来,公司将继续在一线及具有潜力的二线城市积极物色优质住宅及办公项目,继续与内地开发商合作开发。

8、新鸿基内地投资集中一线

在2015年租金收入方面,连同合作项目租金计算,新鸿基总租金收入按年上升7%至港币103.51亿港元;净租金收入按年上升7%至港币79.43亿元。在内地,截至2015年12月底,按所占楼面面积计算,集团在内地的土地储备为7040万平方呎,已落成投资物业占1170万平方呎,其中约80%位于一线城市如上海、北京和广州的优越地段。

2016年,集团预计多个内地项目将在本财政年度下半年完工,按所占权益计算,总楼面面积逾90万平方呎,其中两个项目为占40%权益的杭州万象城第二期C,以及占33.3%权益的广州IGC商场。香港方面,已于2015年9月开业的元朗大型商场形点一期,最后阶段的翻新工程将于2016年首季完成。天晋II基座六万六千平方呎的零售楼面——天晋滙第一期已接近全部租出,预计在2016年上半年开业。

9、太古地产内地增长加速

2015年,太古地产香港零售物业的应占总租金收入合共港币28.13亿元。内地投资物业应占总租金收入增长14%至港币24.63亿元。

关于未来计划,太古地产将于2016年预期落成的物业有上海兴业太古汇、美国佛罗里达州迈阿密市Brickell City Centre。于2017年落成的物业有香港东涌市地段第11号、新九龙内地段第6312号;于2018年落成的有常盛大厦重建项目、黄竹坑道8-10号。此外,太古地产香港殷然物业预期将于今年落成,2017年交楼。

10、嘉里建设租金收入大涨26%

2015年,嘉里建设中国已竣工投资物业组合所录得的租金收入及其他收费为28.97亿港元(2014年:22.94亿港元),毛利增长25%至22.72亿港元(2014年:18.21亿港元)。2016年,嘉里建设销售目标为130亿港元,其中香港60亿港元,内地为70亿港元。

11、瑞安房地产2015年租金收入15.39亿元

2015年,瑞安房地产的租金及相关收入(不包含酒店经营收入)由2014年的人民币12.78亿元增长20%至人民币15.39亿元,反映由2014年起陆续开业的虹桥天地所带来的新增收入贡献,以及瑞安房地产集团现有物业组合的出租率和租金收入增长所致。

目前,瑞安房地产在上海、重庆、武汉、大连和佛山中心地段有八个处于不同开发阶段的项目,土地储备达1180万平方米(940万平方米发展为可供出租及可供销售面积,240万平方米为会所、停车位和其他设施)。

2016年集团预期有更多零售物业将完成,包括位于上海太平桥的新里、上海瑞虹天地的月亮湾、武汉天地的壹方购物中心,以及佛山岭南天地的岭南站购物中心。

12、宝龙地产核心业务稳中推进

2015年,宝龙地产租金及物业管理服务收入约人民币11.01亿元,较2014年增加约20.7%;净利润约人民币23.35亿元,较2014年上升约54.9%。

2015年,上海的奉贤宝龙广场、宝山宝龙广场、临港宝龙广场,浙江杭州的萧山宝龙广场、富阳宝龙广场,江苏的镇江宝龙广场以及青岛的胶州宝龙广场均先后成功开业。其中,上海临港宝龙广场的开业率达90%以上,上海奉贤宝龙广场开业三天客流创下50万人次的纪录。至此,宝龙地产在全国开业运营的商场达到25个,在营面积约211万平方米。

2016年,宝龙地产将进一步提高销售目标至人民币150亿元。在新开项目方面,2016年宝龙将新开5个商场,其中包括位于上海的七宝宝龙城总部项目,全年可租赁面积将进一步上升至260万平方米。

13、银泰商业未来以轻资产模式扩张

2015年,银泰商业租金收入增加67.8%至人民币9.12亿元。2016年,集团计划与更多淘品牌合作,以在实体店内出售其商品,目前已有约580个银泰线下品牌在线上销售。2016年还将对2-3个门店进行资产证券化。公司未来希望轻资产的发展战略,可以改善公司现金流。比如公司2016年计划新开5个门店都为租赁门店形式。

14、新城控股加速谋划发展新版图

2015年,新城控股实现租金收入约1.54亿元,其中上海青浦吾悦广场租金收入3931.2万元,苏州吴江吾悦广场租金收入476万元,张家港吾悦广场租金收入750万元,镇江丹阳吾悦广场租金收入73.6万元,常州武进吾悦广场租金收入5270.2万元,常州吾悦国际广场租金收入4789万元。

2016年,新城控股计划开业商业项目累计达11个。并计划在2017年拥有40个新城的商业综合体,2020年将这个数字扩大到80个。

(搜铺网商业地产研究院整理报道)