想要快速扩大规模抢占市场份额,却又迫于拿地成本、人工成本、运营成本等重重压力,这让不少商业地产开发企业动起了“轻资产”的小心思。因其投资少、灵活性强、风险低等优点,所以最近这几年,不仅万达、红星、华润、万科、保利、印力、阳光新业、同昌盛业(新荟城)、永旺(梦乐城)等巨鳄均在运作轻资产模式,百联、首创、砂之船等旗下奥莱也启动了轻资产布局,甚至还有阳光城等集团采用小股操盘等灵活的合作模式介入。

但仔细观察不难发现,目前国内各大商业地产企业正在尝试或者践行的轻资产模式,不外乎以下几个方向:

第一种是以运营商为核心,输出管理。诸如万达的轻资产计划——投资建设万达广场,全部资金由别人出,万达负责选址、设计、建造、招商和管理等,所产生的租金收益万达与投资方按一定比例分成。但这种模式主要是通过运营提升资产价值,赚的是长期增值收益,所以对运营商的运营能力有相当高的要求。

第二种是通过资产证券化,盘活存量资产。诸如大悦城地产的“大资管”战略、银泰的“类REITs”产品等等。从各企业已尝试的途径来看,大致可归结为标准REITs、准REITs及专项资产管理计划。只是从目前的情况来看,虽然商业地产证券化的市场非常巨大,但我国的资产证券化程度应该说还是严重不足的。

第三种是合作开发,商业地产企业通过收购其他企业的一部分股权,输出本企业的品牌与管理,盘活被收购企业的重资产。例如,原上海沪太路星光耀广场(原主人:星浩资本)在被光大安石接手后以上海静安大融城的新身份重新出现在世人眼前。只是,这种模式不仅要考验接盘方的资金实力,还要考验其运营能力及未来退出能力,要求可谓相当之高。

如今,在资本寒冬下,轻资产项目普遍面临“投资容易退出难”的难题,且目前国内商业地产运营水平普遍不高、商业项目扩张重量不重质。那在此现状下,各大商业地产集团的轻资产布局进行的如何?先来看看搜铺网独家整理的十大商业地产集团轻资产项目布局情况。

从目前已经布局的轻资产项目数量上来看,商业地产巨头万达扩张速度位列第一,达58家,远远超过国内其他企业。而红星商业虽然开启轻资产布局较晚,但凭借北京、昆明等项目的成功,也迅速揽获不少拥趸,目前已连续在唐山、重庆、苏州等地布局了9个轻资产项目。

再从城市分布来看,上海、北京等一线城市的存量资产以及具备潜力的三四线城市备受各大商业地产集团青睐。

各大商业地产集团轻资产计划扫描

万达

计划:2020年开业400-500个万达广场,到2025年争取开业1000个万达广场

用万达集团董事长王健林的话说,因为万达广场从选址、谈判、设计、拿地到开业的建设周期3年左右,所以万达最早开业的轻资产万达广场是出现在2016年,超过二十个。

据知情人透露,轻资产万达广场模式——是由合作机构专项基金投资,万达负责设计、建设、招商、运营,使用万达广场品牌、“慧云”信息管理系统、电子商务系统。关于资产与收益分成,计划是项目资产全归投资方,所获得的租金净收益,万达与投资方按一定比例分成。

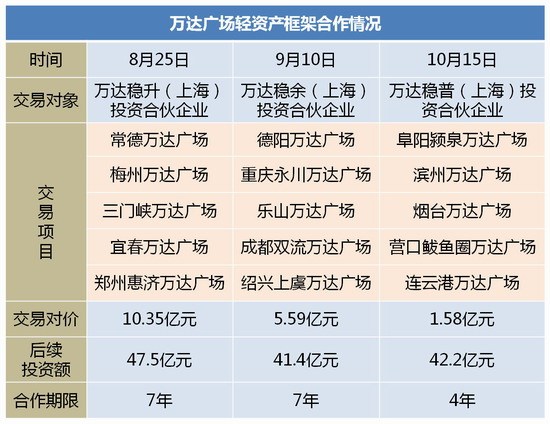

目前,万达轻资产方向为外人所知的合作机构专项基金有两类,一是与万达关联的私募基金,包括万达稳升、万达稳余、万达稳普,在2015年8-10月份,万达商业先后向上述基金转让了十五个万达广场项目公司股权。二是在2015年初,与光大安石、嘉实基金、四川信托及快钱公司签署投资框架协议,4家机构拟投资240亿元人民币,建设约20余座万达广场。

图片来源:界面

至于“轻资产”战略目标,王健林在一次演讲时透露:一是2020年开业400个至500个万达广场,到2025年争取开业1000个万达广场;二是2020年万达商业地产净利润的三分之二要来自租赁收入。

且值得关注的是,万达轻资产模式将把发展重点放在中小城市上。王健林在解释原因时表示,一是因为不动产投资最核心的指标:租金回报比,中小城市因为成本优势要高于一线城市;二是因为万达丰富的商业资源可以有效解决在中小城市的招商难问题;三是因为中小城市的土地价格相对便宜,万达基本可以选到这些城市的核心地段,而且消费者的忠诚度也更高。

此外,在2016年9月7日,复星集团同万达集团宣布联姻。万达将以商业投资服务的模式,入驻泉州星光耀广场Mall,届时将擦出怎样的火花也值得期待。

红星商业

计划:先在一线城市站稳脚跟,然后再往二三线城市或一些好的地级市发展

相较于业界资深企业而言,成立于2013年的红星商业无疑是一个新兵,但这也给其“轻重并举”模式提供了更大空间。

从模式上来看,除了运营集团自持项目外,红星商业还会接洽中小房企或外行的合作方,入股或纯代管商业项目,且会从代管的项目里挑优秀的,做红星自己的品牌爱琴海购物中心。

据介绍,红星商业的资产管理业务聚焦在资产盘活、资产运营以及资产升值。而特色化的“介入式管理”则可从土地研判、规划设计、商业功能设置、商业建造标准等方面入手,通过300多个节点的介入,一次性解决合作伙伴在商业地产开发及规划上的难题。这种具有特色的介入管理,其成熟的商业物业运营能力快速提升商业资产价值,让合作伙伴在过程中避免许多不必要的弯路,这也正是红星商业“轻资产”业务的核心价值所在。

而对于未来计划,红星商业董事长张华容表示,“战略规划原则上是北上广深一线城市和主要的省会城市。但未来会根据所在城市的辐射,甚至可能下沉到三四线城市。我们会做两类市场,一是存量,一是增量。用我们的专业运营能力去撬动这个庞大的市场。”

宝龙地产

计划:如果轻资产业务表现理想,将会在公司重点区域实现扩张

目前,宝龙地产采用轻重并举的方式,在全国27个城市拥有57个物业项目。其轻资产模式的首次尝试,是义乌翔云置业旗下的义乌佛堂宝龙广场项目,宝龙地产将对其提供开发顾问、物业管理、商业运营等方面的服务,并以此获取收益。而位于重庆市涪陵城西鹅颈关立交的一期商业综合体项目,则是宝龙轻资产模式的再次落地,该项目由重庆国盛基业投资有限公司投资,宝龙地产将进行前期商业规划和业态定位、招商招租、物业管理及商业经营管理工作。

对于未来目标,在8月11日举行的2016年中期业绩发布会上,宝龙地产总裁许华芳表示,未来如果轻资产业务表现理想,将会在公司的重点区域实现扩张,并每年为公司带来1000-1500万元的利润。

大悦城地产

计划:一线城市着重拿地开发走重资产路线,二三线城市着重轻资产管理输出模式,2020年开业20个大悦城

大悦城在今年8月宣布以出售目标公司49%权益的形式,出售旗下包括北京西单大悦城、上海大悦城、天津大悦城、北京朝阳大悦城、北京中粮广场、中粮·置地广场(原安定门项目)6个综合体物业项目的部分权益,总代价93亿元人民币。并与新加坡政府财政部全资拥有的GIC,以及中国人寿附属公司合伙成立核心基金,收购目标公司49%的股权,这也是国内第一家地产核心基金。

当时,有人表示,这是大悦城转型的第一步:盘活优质存量资产。为了把资产做轻,大悦城地产不仅仅是通过出让股权的方式、降低股份比例,以小股或者无股操盘的方式加快其开发速度,还准备成立一个独立运作的商业管理公司,输出品牌管理运营。而天津和平大悦城就是大悦城地产的轻资产开端。其后,贵阳大悦城、昆明螺蛳湾大悦城两个轻资产项目也先后签约。

至于未来,周政表示,大悦城未来将采取轻重并举的模式,主要通过3种模式扩张:重资产开发,并购存量项目,以及管理输出。每年公司会开发1-2个大悦城,其他将采用轻资产模式,选择国内优质存量项目输出管理模式,开拓品牌使用费、运营管理费等多个收益,当然也会在约定条件下参与并购。他预计,未来重资产与轻资产占比约各半。

新城控股

计划:2020年实现100个项目,自己开发建设的占80%,其他的通过各种轻资产模式实现

此前,新城控股高级副总裁欧阳捷曾表示,有规模才有江湖地位,有江湖地位才有话语权。所以为了“江湖地位”,新城或可能选择类REITs的方向,因为这样可以“借别人的钱,干自己的事”,继续维持重资产扩张的节奏。

显然,上海青浦吾悦广场就是新城商业类REITs模式的落地。2016年6月22日,新城控股发布公告称,公司将旗下上海青浦吾悦广场项目以10.5亿元转让给东证资管,成立青浦吾悦广场资产支持专项计划,将该物业证券化。这也是国内商业地产领域首个以大型商业综合体为目标资产的不动产资产证券化项目。

但随着陈德力的加盟,新城的轻资产内容也出现了变化,终究绕不过万达的简单法则“管理输出”。据陈德力透露,2020年实现100个项目,自己开发建设的占80%,其他的通过各种轻资产模式实现。目前,第一个轻资产项目已经落地浙江诸暨,第二个轻资产项目已落地青岛梦时代广场。

华润置地

计划:将广泛深入地用股权合作方式推动商业地产扩张

早在2014年的时候,华润置地就开始尝试轻资产。只是当时更多以合作拿地、合营方式开发运营(持股比例都在50%及以上)温州、惠州、柳州、汕头、无锡、南通、赣州等三四线城市的商业地产项目。但若要论品牌输出管理,还是在今年。

2016年3月18日,中恒新科技产业集团有限公司与华润置地签约,标志着华润置地国内首个管理及品牌输出项目落地汉阳中央国际区。此次签约的地块总计容建面近50万平方米,其中商服约20万平方米。合作方面,中恒集团将该优质地块交由华润置地开发与运营,华润置地则通过输出管理和商业品牌将“华润万象汇”落户汉阳,进一步实现华润置地将大型商业综合体布局武汉三镇的重要战略举措。

未来,华润置地还将广泛深入地用股权合作方式推动商业地产扩张。按照规划,到2017年末,华润置地将拥有31个自营购物中心,合计体量714万平方米。

凯德商用

计划:未来将继续寻找合适的收购机会以扩大资产组合,同时通过第三方管理合同拓展网络

凯德目前在国内主要有两种轻资产模式,一种是以发展地产基金为核心的“新资产模式”,其实质是“以钱生钱”,即由私募基金(PE)去培育和发展物业,成熟后输送给房地产信托基金(REITs),REITs为PE提供退出渠道,彼此间相互支持,这种模式在凯德(中国)的许多购物中心、商场及城市综合体的开发过程中得以不断复制。

另一种则是输出管理。2016年8月31日,凯德与长沙先导投资控股集团有限公司就长沙湘江财富金融中心项目签订购物中心管理合同,该购物中心一期已于今年4月开工,预计2018年底开业。与凯德商用长沙首个项目凯德广场·雨花亭不同的是,凯德此次“输出管理和品牌”,是以长期经营、与业主和物业共同成长的理念进行积极的运营管理并使资产增值,将以输出管理和品牌的形式参与项目的资产规划、开业筹备、商业运营和资产管理。

据凯德商用华东区区域总经理林建瑞介绍,“为积极适应市场的变化,凯德采取了以自持项目为主、输出管理为辅的策略。未来将继续寻找合适的收购机会以扩大资产组合,同时通过第三方管理合同拓展网络。多管齐下的发展策略将为持续扩大规模和品牌影响力、增加集团收入开辟新的渠道。”

绿地控股

计划:择机推进旗下境内外更多优质大宗资产的金融化

比起输出管理,绿地更倾向于借助金融手段实现轻资产化。2015年12月,绿地将6个商办项目出售予基金便是一大佐证。其操作手法是,先在绿地金融控股集团旗下成立若干SPV项目公司,再将旗下的商办项目装入。这笔交易,绿地总计回笼了55.43亿元,被“轻资产”的项目包括西安绿地正大缤纷城、成都绿地国际花都、上海绿地公园广场、南昌绿地中央广场、北京房山缤纷城以及上海金天大厦。

而在2016年3月份,绿地还披露,与荣耀基金旗下Amare投资管理集团合作的Amare-绿地酒店业房地产投资信托以绿地旗下19家中国境内的物业酒店为基础资产,总计价值约210亿元,当中不是资产剥离重组,而是打包后于新加坡证交所主板上市。一旦形成,对于绿地而言是鱼和熊掌兼得,一是部分酒店资产将不再归于上市平台报表内从而进一步优化资产负债表,二是募得的资金将有效补充到资金池中。

对此,绿地控股董事长张玉良表示,绿地明确将坚持轻资产的战略方向,择机推进旗下境内外更多优质大宗资产的金融化,以进一步增强资产流动性,优化资产结构。

此外,有一点值得注意的是,绿地还引入了其他商业运营企业以盘活公司资产。2016年10月21日上午,莱蒙国际集团旗下莱蒙商业投资管理有限公司与绿地青岛商业项目达成合作,双方将联手打造绿地UNI-TOWN(优尼小镇)。

(搜铺网独家统计整理)