复盘安踏和李宁收购之旅,增长可持续吗?

出品/联商专栏

撰文/Hension

李宁和安踏,这对中国体育服装的双子星,收购会是他们未来商业道路的主旋律吗?

6月15日,李宁有限公司的第一大股东非凡中国召开股东特别大会,审议通过收购英国鞋履品牌Clarks,价格为1亿英镑(约合人民币8.4亿元)。

当然,这并不是李宁第一次大手笔收购,近几年李宁收购动作频频。2022年初,李宁就曾完成收购意大利百年奢华品牌铁狮东尼Amedeo Testoni 。2020年7月,李宁收购香港休闲服装品牌堡。

而同赛道的竞争对手安踏,并购之路也一直在进行。安踏通过收购始祖鸟、迪桑特等这些细分市场强势品牌,业务已经覆盖了篮球、户外运动细分领域。

更让市场惊讶的是,安踏通过收购意大利品牌FILA的大中华业务,迅速占领了中高端市场,并取得了非常优异的成绩。根据安踏2021年财报显示,安踏总营收493.3亿元,其中FILA品牌就贡献了218.22亿收入,占比高达44.24%。

不难看出,主打中高端品牌的FILA,俨然成为安踏集团业绩最大“贡献者”。

双子星各有千秋

分析李宁和安踏两者市场表现,仅仅通过宏观层面口碑、服务等指标来衡量,这样显然是片面的,多维角度微观分析才更全面有价值。

一方面,在二级市场表现方面,李宁在市值上一度被安踏压着。

截至目前,安踏体育(2020.HK)和李宁(2331.HK)股价走势并不理想,两者一直处于下跌态势,但在市值方面,李宁仍然低于安踏。

数据显示,较2021年股价最高位190.32港元/股,安踏体育跌幅达55%,目前股价约在85港元/股徘徊,总市值2340.50亿元。而李宁则从2021年股价最高位107.67港元/股下跌至目前约60港元/股徘徊,跌幅近44%,总市值1686.89亿元。

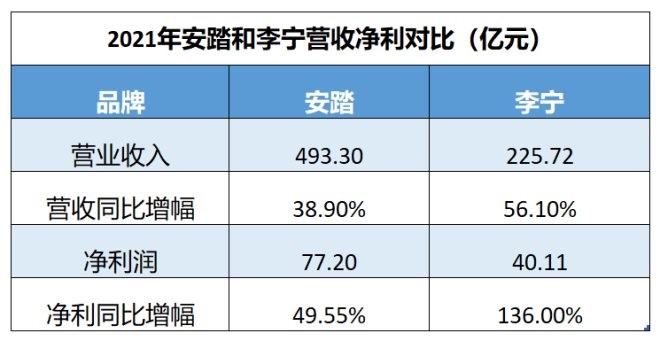

另一方面,李宁与安踏在营收和净利是有距离,但是从净增长看,李宁远超安踏。

根据安踏和李宁最新2021年报显示,两者营收分别为:493.3亿元,225.72亿元。同比增幅为李宁56.1%,高于安踏的38.9%。在净利方面,安踏为77.2亿元,李宁为40.11亿元,远低于安踏。但是李宁在净利增幅方面,以高达136%的增速远高于安踏的49.55%,增速惊人。

深究其中,不难发现两者在市场明显差异化表现的核心,或与两者差别化发展路径有关。

首先,安踏重仓体育赛事,品牌形象得以加深。

据统计,安踏已经深度参与了2010年温哥华冬奥会、2012年伦敦奥运会、2014年索契冬奥会、2016年里约奥运会、2018年平昌冬奥会、2020年东京奥运会,以及今年的2022年北京冬奥会。

尤其是在今年北京冬奥会上,安踏更是吸睛无数。从身着安踏羽绒服入场的运动员到身穿安踏领奖服的谷爱凌,一次次将安踏品牌送上热搜,成为民众讨论的焦点。

安踏乘着赛事的“东风”,收获了销量与股价的双丰收。数据显示,在今年冬奥会期间,安踏多款羽绒服销量暴增,甚至多次出现断货现象,而多款运动鞋在2月不到两周时间突破10万+的销量。

而在资本市场,安踏股价接连攀升,受到市场认可。2021年末到2022年初,在全球资本市场氛围低迷背景下,安踏在冬奥会的预期之下却实现逆市上扬,股价从1月最低价提升近30%。

因此,安踏背靠体育赛事赢得口碑、业绩、市值三丰收,无疑给业内其他体育品牌提供了很好的解题思路:一方面靠体育赛事能迅速拉动知名度和销售,另一方面更重要的是,对体育运动品牌,专业赛事和专业运动员对品牌核心价值的塑造是极为关键一环。

其次,李宁向潮牌转型,迎合Z世代。

和安踏重仓体育赛事战略不同的是,李宁更偏向于迎合Z世代,再加之李宁品牌历史沉淀影响力,为其开拓Z世代市场奠定了坚实基础。

早在2017年10月,李宁品牌就提出了“又潮又酷”的设想,推出“中国李宁”这个新的宣传口号。而后在2018年2月,“中国李宁”纽约时装周更是引爆Z世代购买狂潮。

业内人士纷纷认为李宁的转型可以看做是一场自救,而这次自救无疑是成功的。2018年和2019年,李宁均实现了40%以上的增长。而后更是在2021年3月新疆棉事件里,李宁受益最大,其销售额无论是线上还是线下都是大幅增长,而后更是在五六月实现了800%的收入增长。

其实深究其中,我们不难发现,李宁成功转型还是得益于体育明星李宁的影响力,从面向市场开始,李宁品牌就承载了国人对体育品牌的情怀,而这股情怀也迅速转化成了购买力。

依仗“造血机器”,安踏和李宁表现几何?

众所周知,安踏收购FILA后,的确给其带来了非常可观的业绩。2021年财报显示,FILA毛利达到153.94亿,占比安踏总品牌达50.63%。而在毛利率方面,2021年FILA已经高达70.5%,较去年同期值上涨1.2个百分点。

因此,从FILA高达70.5%的毛利率可知,FILA就比安踏主品牌赚钱能力强多了,安踏显然已经极度依赖FILA这个“造血”机器了。

回归到此次李宁收购Clarks,可谓也有异曲同工之妙。

那么,想要复制安踏模式,依靠Clarks来持续“造血”,李宁也能行得通吗?

在我们看来,前景可观,但需要时间沉淀。

一方面,Clarks品牌知名度不容小觑,会极大丰富李宁高端产品矩阵。

随着消费升级向纵深处发展,对于天然高度贴合消费者对时尚高端品质追求的细分品类,高端鞋品实现了高增长。最新数据显示,618期间京东新百货奢品鞋靴品类成交金额同比增长93%。

公开资料显示,Clarks是英国拥有200年历史的老牌皮鞋制造商,是英国最大的男鞋、女鞋和童鞋品牌之一,该品牌的鞋子一直以舒适高端著称,并且在国际上有一定声誉。截至2022年1月29日,Clarks在全球拥有594家门店,产品销往全球100多个国家和地区。巅峰时期,Clarks每年能卖出5400多万双鞋,相当于每分钟有103双鞋被卖出。

目前李宁公司只有运动鞋产品,其在皮鞋领域上完全空白,此次收购正好给李宁提供了一个发力高端皮鞋市场的契机,不但可以补充李宁的整个商业版图的产品品类,实现在皮鞋上的发展。而且李宁凭借着在国内外长久积累的得天独厚品牌认知度优势,则为对标高端皮鞋细分市场奠定了坚实基础。

另一方面,李宁需要花时间来打磨产品,持续加大研发投入。

诚然,李宁坐拥Clarks并非高枕无忧了,其仍将面临品牌开发周期长及长久研发投入难题。

2009年,安踏从百丽手中购入了FILA大中华区业务,经过长时间品牌开发和研发投入打磨产品,最终才在2019年首次在报表中单独披露FILA的业绩,时间跨度之久,对任何企业来说都是一个不小的挑战。

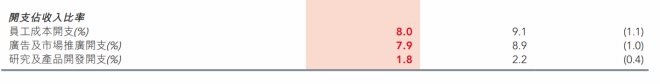

不难预见,李宁也将走安踏的“老路”,而开发产品并非易事,需要大量的研发投入才能取得成果。但是根据财报显示,2021年李宁的研发开支占收入的比例却在下降,从2020年的2.2%下滑至1.8%。

因此,李宁要想像安踏依仗FILA那样实现第二曲线增长,势必需要在研发上再次下功夫,这才是重中之重。

结语

根据中商产业研究院数据显示,预计2022年中国鞋服行业将继续保持高于全球平均水平的增长,市场规模将达到32000亿元。

但前景虽好,路途却并非一帆风顺。

我们不妨多点耐心,期待两个国货扛大旗者能走的更远。

发表评论

登录 | 注册