全球在建购物中心面积最高城市(前20位)

机遇与挑战并存的中国零售业市场

在最新一期世邦魏理仕发布的《中国物业投资指南之零售物业》报告指出,目前中国零售业发展的机遇主要有三个,一是零售市场的主要驱动力便是城镇化进程,根据此前国务院发布的文件显示,2020年中国的城镇化率将会达到60%;二是中产的崛起以及品牌意识的提升使得消费群体快速增长,以及消费能力提升,消费基础也更为广阔;三是零售商“走出去”,开始试水新兴市场。

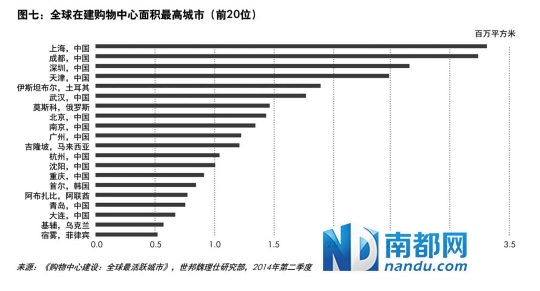

虽然一线城市仍作为零售商在中国市场试水的首选地,但国际零售商在国内二、三线城市的热情也在持续地提升。在机遇存在的同时也有一些挑战,首先是“供过于求”,根据世邦魏理仕数据统计的《2014年至2016年间全球在建购物中心面积最高城市(前20位)》,中国城市占据13席,包揽前三名:上海和成都在建购物中心面积高达330万平方米及320万平方米,为全球所有城市之最,而深圳则排名第三,在建购物中心面积达到260万平方米。值得注意的是,部分城市的零售项目空置率最高已达40%,风险慢慢显现。

其次,近年来电商巨头崛起,对零售业造成非常大的压力,竞争不断加剧。最后,城市规划的系统性缺失仍不断带来一系列严重问题,部分地方土地供应节奏和长期的区域规划发展之间的不协同,导致商业项目过量、过早开发,大批新建成购物中心的人流量难以支撑商业项目自身发展。

最新趋势

未来零售业市场将呈现四大趋势

1.零售商向“全渠道”出发。2014年初,国内百货行业龙头银泰商业集团宣布携手阿里巴巴。同期,紧随着U niqlo、G A P和Forever 21的脚步,A pple、M uji以及Burberry亦在天猫商城成立了他们的首家网络旗舰店。越来越多的零售商开始为顾客提供线上线下一体化的服务。

2 .业态:轻奢餐饮正当势头。在反腐行动持续的背景下,奢侈品尤其是男装以及手表等品牌扩张速度预计将放缓,而需求相对更加“刚性”的女性相关奢侈品牌预计将在一、二线城市中缓慢扩张;另一方面,得益于日渐增长的中产阶级,轻奢及中端餐饮品牌预计将保持积极的扩张势头。

3 .购物中心:生活形态消费渐成主流。随着供应洪峰到来以及电商发展带来零售市场的新变化,商场业主更多地把目光关注在零售物业的调整改造、再定位以及业态调整上,逐渐引入更多体验性元素,如室内儿童游乐园、展览活动等。

4 .政府:由于部分城市供应压力日渐显现,空置率亦因此居高不下,预计当地政府在未来将开展更为系统化的城市规划,并重新制定更为规范的土地使用政策。

上海

空置率低于10%

供需两旺

近年来,上海零售物业市场呈现供需两旺、租金稳步增长的态势。据世邦魏理仕数据,上海零售市场空置率始终保持在10%以下。在此推动下,核心商圈租金逐年攀升,年复合增长率达7.9%。上海零售物业市场的良好表现,首先得益于其高出一筹的城市经济能级和消费市场容量。

零售品牌发展:世邦魏理仕指出,在全球国际品牌城市渗透度排名中,上海位列中国首位、全球第五位,领先于香港、巴黎、新加坡等城市。并且,主流奢侈品品牌和快时尚品牌在中国开店情况统计得分,上海在国际奢侈品品牌和国际快时尚品牌的门店总数分别达到30和83,两项指标均高居全国榜首。

其他机构观点:简可(第一太平戴维斯中国市场研究部主管):上海空置率低于10%,餐饮需求强劲。第三季度,餐饮租户表现积极。核心商圈整体租金环比略跌0 .1%,至每平方米每天人民币46 .4元,但标杆项目依然表现出色,环比租金上涨0 .4%。空置率维持较低水平,为4.0%。其中淮海中路入驻情况持续改善,空置率环比下降1.3个百分点至2.6%。

北京

八成零售物业均位于

城市次级商圈

北京高端消费突出,其社会消费品零售总额排名全国第一,其中相当一部分由高端消费拉动。北京的零售项目较为分散,包括西单、王府井及C B D在内的核心商圈仅拥有全市20%左右的零售物业,其余80%的零售物业均位于城市次级商圈。

零售品牌发展:据世邦魏理仕2014年发布的《零售业全球化进程》报告,北京在全球零售商入驻排名中位列第八名,吸引了该项研究选定的334个国际零售品牌中的43 .4%入驻,仅以微弱的差距落后于上海。国际品牌进驻北京市场的步伐在最近一段时间有加快的迹象,仅2013年,北京就吸引了34个国际新品牌入驻,与2012年相比翻了近三番。

其他机构观点:简可:北京有八成零售物业位于四环外商圈。预计2014年北京零售供应约87万平方米。

杭州

供应稀缺,租金上涨

供应稀缺主要体现在两个方面:1 .物业存量规模小;2 .市场空置率低。截至2014年二季度,杭州优质零售物业存量约为100万平方米。同期,杭州优质零售物业空置率仅为1 .7%,为17个城市中的最低水平。

零售品牌发展:随着万达、嘉里、龙湖、凯德置地、高德置地等外来的品牌商业地产发展商的购物中心项目渐次开业,杭州的优质零售物业市场版图将迅速向钱江新城、城北、滨江等非核心区域扩散,体验消费的兴起和购物中心化的潮流将使更多的核心商圈百货物业重新考虑经营定位。

其他机构观点:简可:杭州核心商圈供应稀缺租金稳健。截至2014年第三季度,杭州核心商圈零售存量约为64.5万平方米,仅占全市总量的35%,预计到2016年底,杭州将新增163万平方米零售供应,集中于城西和城北等新兴商圈。

成都

名声鹊起的西部“黑马”

2009年至2013年五年间,成都城镇居民可支配收入的复合增长率达到12.1%,在全国主要城市中排名第三。成都成为许多中外零售品牌扩展的重点城市,也是进入西部市场的第一站。即便是在中国奢侈品销售普遍放缓的大环境下,国际品牌仍继续积极在成都扩张。

零售品牌发展:世邦魏理仕数据,成都目前在建的购物中心总量为320万平方米,位列全球第二,仅次于上海,而截至2017年底,成都将有约390万平方米的优质商业面积新建入市,其中超过75%新增供应来自次级商圈。更多的新兴商圈将于未来2-3年逐渐崛起。

其他机构观点:简可:2014年第三季度,成都核心商圈空置率仅为3.3%,为近三年来最低值,前三季度租金上涨9 .9%,居所有重点城市之首。1月正式开业的成都国际金融广场备受国际知名品牌追捧,首次引入梵克雅宝、御木本、伯爵和香奈儿等奢侈品牌。远洋太古里将于四季度开业,引进品牌包括爱马仕和纪梵希。成都奢侈品牌数量已经超过广州和深圳等一线城市。

深圳

一部分的高端消费需求流入香港

2013年深圳居民人均可支配收入44,653元,位居全国第一,消费能力强,成为吸引很多商家来深圳拓展市场的主要吸引力。深圳整体经济发展情况良好,G D P增速多年超过全国平均水平,总量稳居全国第四,产业以高附加值的第三产业为主,去年比重已经达到56.6%。来自第三产业的金融、房地产、高科技、贸易企业以及蓬勃发展的民营企业的高收入人群构成了深圳的高消费主体。

零售品牌发展:深圳在一线城市中的排名最低,除了流动性欠佳外,另外一个因素也是由大量供应带来的压力所致。深圳现有的人均商业面积约为上海及杭州的两倍,在一线城市中位居第二。得益于地铁线路的开通带来的区域发展以及政府对城市更新型物业的规划定位多为城市综合体,从2010年到2013年,深圳零售物业库存量每年增长18%。未来三年,深圳新增商业建筑面积将超200万平方米,商场运营者的招商能力及市场零售租金将备受考验。

其他机构观点:简可:深圳为租金领涨一线城市。深圳核心商圈前三季度累计租金增幅达4.3%,增速领先四个一线城市。第三季度,M ichael K ors及G ant都在深圳开出首家店铺。未来,多个项目将在原关外,即龙岗、宝安区开业。由于供应量较大,如何争夺人流量将成为各个购物中心的主要课题。

(南方都市报 记者 张锐宣 实习生 李佳文)